во второй части мы разберем альтернативные правила. Эти правила придумывали...

Читать дальше....В первой части мы разобрали что такое правило 4%, на примере исследований ERN , а также посмотрели насколько это правило надежно, если вы не читали, то обязательно начните с первой части. А во второй части мы разберем альтернативные правила. Эти правила придумывали те, кто считал, что правило 4% слишком жесткое, а на самом деле нужно быть гибче, урезать свои затраты, когда рынок падает и увеличивать изъятия в моменты роста рынка. Даст ли такой подход лучший результат чем фиксированное правило?

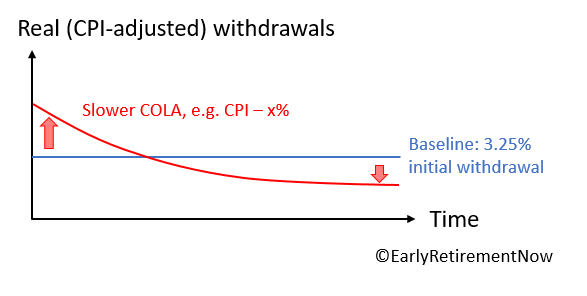

Данный подход предполагает корректировку своих расходов с течением жизни. То есть основная ставка делается на то, что чем старше вы становитесь, тем меньше денег тратите. В первой части мы узнали, что лучше ориентироваться на SWR не 4%, а скорее на 3,25%. Но при этом, в начале пути хотелось бы тратить больше денег, а в глубокой старости – меньше. Картинка ниже очень хорошо иллюстрирует подход COLA

Жесткое правило вывода средств считается как X% от стоимости портфеля на дату выхода «на пенсию», а далее корректируется на величину инфляции каждый год. COLA предлагает корректировать не на всю инфляцию, а на инфляцию минус х%.

Для сравнения автор берет четыре варианта корректировки:

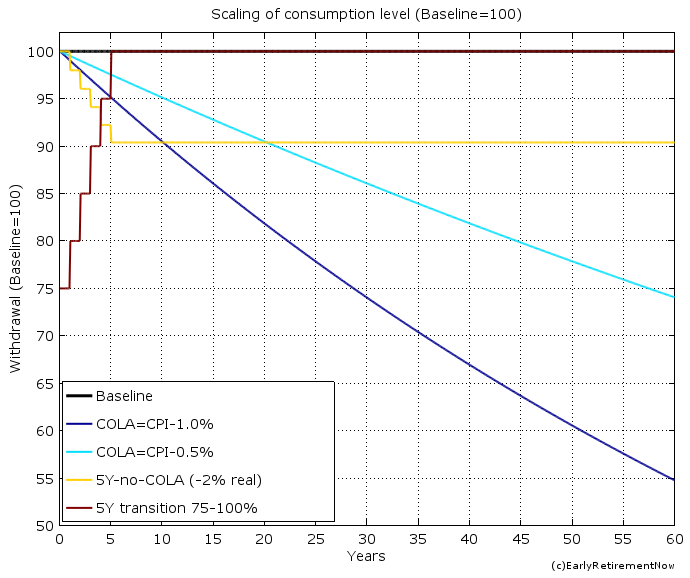

На графике ниже видим как будет изменяться покупательская способность выведенных средств по данным вариантам расчета (baseline – это жесткое правило вывода, например «правило 4%)

Как видно, первый и второй вариант с постепенным уменьшением сумм вывода, довольно сильно сокращает количество реальных денег для трат. Например «COLA = инфляция – 1%» через 30 лет сократит вывод средств до 75% от первоначальной суммы.

А теперь вопрос – что это нам дает? Ведь жертвуя некой суммой денег в будущем, мы хотим получить более высокий SWR на старте, как вариант – оправдать использование правила 4%.

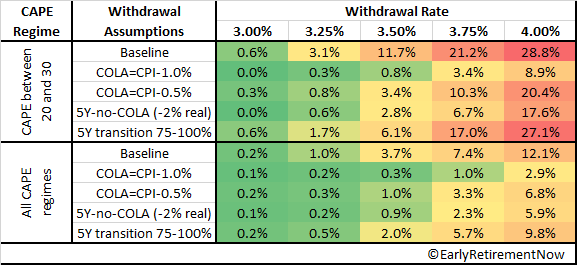

В таблице ниже указаны проценты неудачных исходов моделирования. Предполагался 60-летний горизонт времени, в портфеле 100% акций, необходимо 50%-ое сохранение капитала на конец горизонта.

Предлагаю сосредоточится на верхней части таблицы, где рассчитаны проценты провалов для высокого CAPE (между 20 и 30). Из первой части мы помним, что при таких заданных параметрах, правило 4% окажется провальным в 28,8% случаев. При этом вариант «COLA = инфляция – 1%» дает всего 8,9% процентов отказов. Это здорово…. Но какой ценой? Да, в начале пути вы будете получать 4%, но с каждым годом сумма вывода будет таять и к концу жизни будет составлять всего 55% от первоначальной. Выходит и при таких вариантах на правило 4% надеяться сложно.

Просмотрев все варианты на таблице – вы придете к выводу, что все варианты вывода свыше 3,25% либо небезопасны, либо сильно сокращают реальные суммы, получаемых денег через несколько десятков лет.

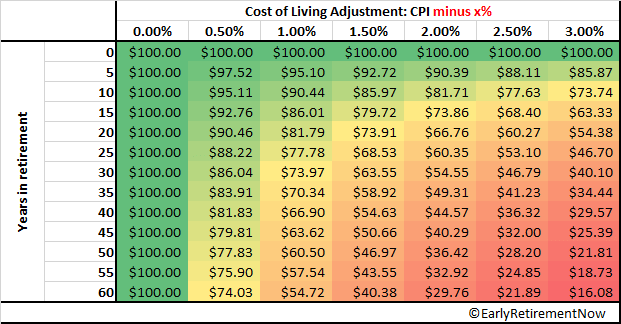

Впрочем, если в будущем вас ждет большая государственная пенсия, то вы можете себе позволить SWR в 3,75-4% при схеме «COLA = инфляция – 1%». Но если вы вдруг захотите применить не «минус 1%», а больше, то посмотрите на таблицу ниже, как сильно истощается реальный поток денег при больших уменьшениях вывода средств

Схема «COLA = инфляция – 3%» через 40 лет оставит только 30% покупательной стоимости изначального вывода. Насколько большой должна быть государственная пенсия, чтобы заместить такое сокращение изъятий капитала? В такой схеме есть только один положительный плюс, шансы, что ваш капитал не истощится до вашей смерти, очень высок. Вы будете самый богатый человек на кладбище.

Далее ERN предлагает сравнить еще 6 вариантов вывода, популярных в США.

Далее автор запускает моделирование для расчетов результатов по данным вариантам, с такими параметрами:

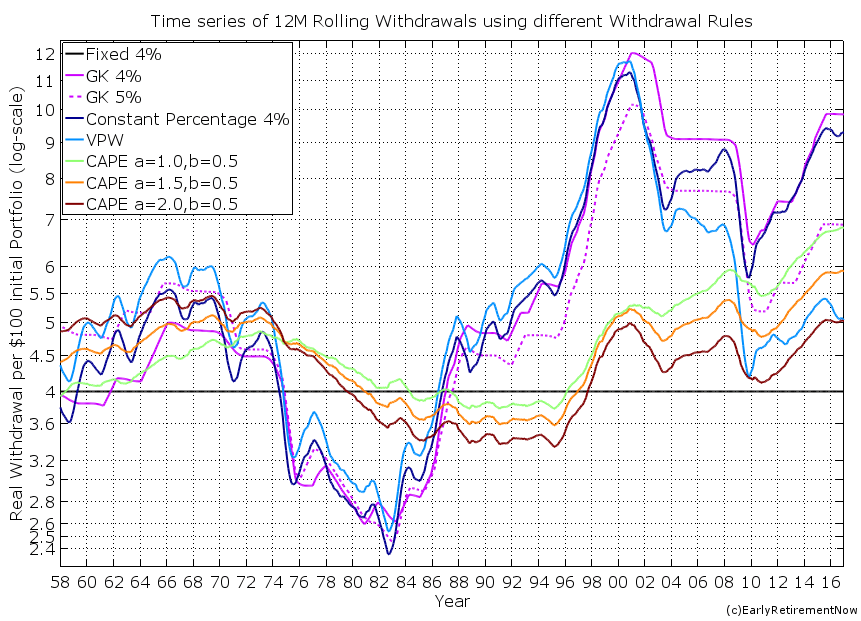

На графике можно увидеть волатильность различных правил изъятия средств. Видим, как в 70-х годах, во время кризиса в США, все правила, привязанные к размеру портфеля, очень сильно снижали суммы изъятия, но потом компенсировали эти падения в годы бычьего рынка.

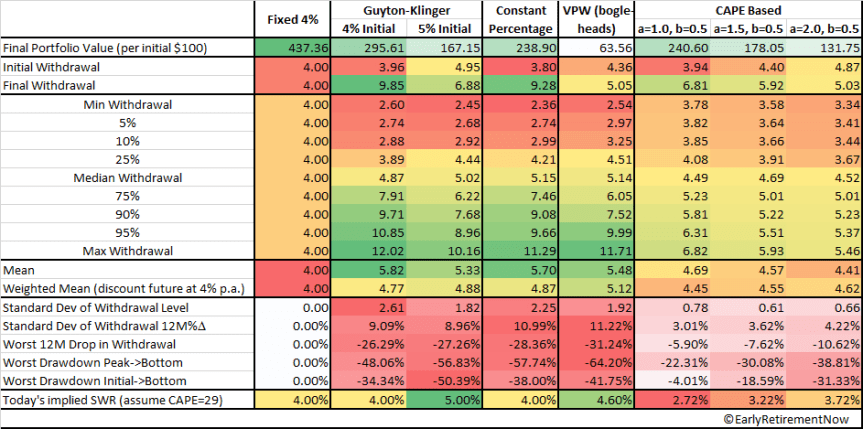

Давайте разберем оцифрованные результаты

Первая строка показывает, сколько денег осталось после 60-летного испытания. 1957 год был отличным для выхода на пенсию, при классическом правиле 4% в конце 2016 у инвестора осталось в 4,37 раза больше денег (с поправкой на инфляцию), чем было в начале пути (вот бы заранее знать будущее). То есть в этом случае данное правило оказалось слишком консервативно.

Вторая и третья строка – это процент начального и конечного изъятия. Далее идут разбивки процентов изъятия по перцентилям. А также отклонения от пиков и волатильность ставок. Все правила, привязанные к текущей стоимости портфеля (Guyton-Klinger, VPW, постоянные 4%) показали очень большую волатильность. С этой стороны это хорошо. В хорошие годы данные правила позволяли снятия более 10%, зато в моменты кризиса опускали изъятия до жалких 2,5%. Самую большую разницу между максимальной суммой и минимальной показал VPW и постоянные 4%, разница между суммами была 64 и 57 процентов соответственно. Представьте, что вам нужно 100 тысяч в месяц, а при таких правилах вам могут выделяться средства в диапазоне от 75 до 120 тысяч в месяц.

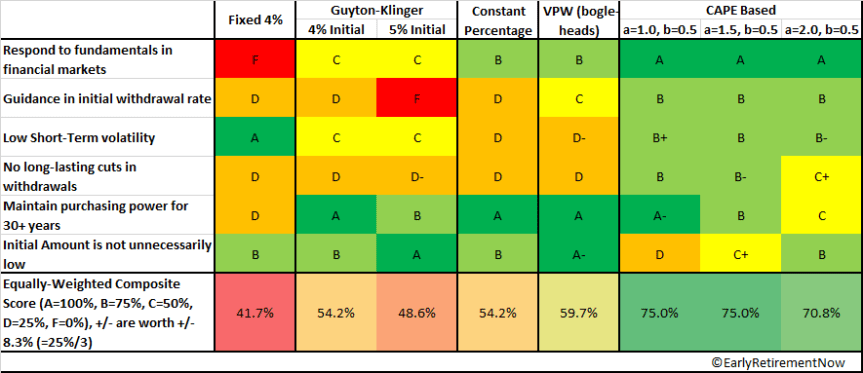

Далее автор приводит свою субъективную оценку данных способов по следующим характеристикам:

Исходя из такого табеля о рангах можно сделать вывод, что правила, основанные на CAPE лучше остальных. Они гибкие, они реагируют на текущую ситуацию на финансовых рынках, волатильность изъятий невелика. Не стоит обращать внимание на то, что у правил (Guyton-Klinger, VPW, постоянные 4%) были в среднем более высокие ставки изъятия, так как автор специально выбрал 1957 год, для того чтобы показать многообразие вариантов и волатильность этих вариантов.

Правило, основанное на CAPE, тоже по сути является правилом, зависящим от величины портфеля, но помимо этого, оно также зависит и от текущего состояния фондового рынка и экономики.

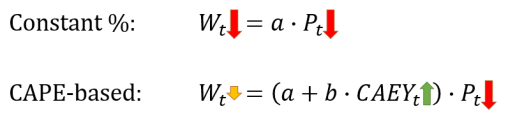

Разберем отличия.

Во всех константных правилах сумма изъятия W, напрямую зависит от величины портфеля P.

В правилах на CAPE есть амортизирующий эффект в виде самого CAPE. То есть, когда стоимость портфеля падает, то скорее всего падает и CAPE рынка, а значит CAEY (1/CAPE) будет расти, тем самым сглаживая, резкое падение изъятия W.

Любые попытки, каким-либо способом модернизировать классическое правило 4% исходят только от нежелания соглашаться на более безопасные SWR в 3% или 3,25%. Но при этом стоит помнить, что все рассмотренные правила динамичные, а это значит, что вы должны быть готовы к тому, что ваша жизнь будет скоррелирована с фондовым рынком, если рынок будет падать, то и вам придется ужиматься. Кому-то придется отменить очередное кругосветное путешествие, а кому-то и отказаться от мяса.

При этом, на мой взгляд, правила, основанные на COLA, рассматривать не стоит, так как тезис «в старости нужно меньше денег» не всегда работает. Да, возможно мы станем меньше есть или покупать одежду, но нам понадобится больше денег на медицину. Правила Guyton-Klinger, VPW, постоянные 4% имеют слишком большую волатильность, и вы рискуете на несколько лет (а может и десятилетий) застрять на очень маленьких суммах изъятия.

Если не хочется использовать фиксированное правило 4% (или 3%), то я бы обратил внимание на правила, основанные на CAPE, как мы увидели, это правило менее волатильное, и при этом учитывает рыночную ситуацию. (Кстати, постоянное правило 4% является частным от правила CAPE, где а=4%, а b=0)

Хочу заметить, что необходимо быть аккуратным в расчете ставки вывода по CAPE России. Данный мультипликатор в России слишком низок по ряду причин и потому ставка изъятия будет завышаться.

В третьей части мы рассмотрим интересный эффект — Риск последовательности доходностей SRR. И его влияние на правило 4%

В четвертой части мы рассмотрим варианты динамического распределения акций и облигаций как способ защититься от SRR

В пятой части рассмотрим возможность гибкости в доходах и расходах при жизни на капитал.

во второй части мы разберем альтернативные правила. Эти правила придумывали...

Читать дальше....Основной сложностью посмотреть на весь рынок ETF является тот факт,...

Читать дальше....На англоязычных ресурсах (российских пока маловато с данной темой) при...

Читать дальше....Самыми популярными индексами, максимально охватывающими капитализацию планеты, являются MSCI ACWI...

Читать дальше....