Основные страновые индексы давно стали мерилом доходности фондового рынка той...

Читать дальше.....Реальная доходность – это доходность, скорректированная на инфляцию.

В данной статье мы разбирали как посчитать номинальную доходность портфеля. Там всё просто. А в этой статье мы рассчитывали реальную доходность индекса Московской биржи. Там же есть калькулятор, который рассчитывает доходность индекса с довнесениями в портфель. Но в этом калькуляторе есть ряд ограничений, нельзя проставить произвольные даты, нельзя учитывать изъятия из портфеля.

В этой статье мы исправили эти ограничения. Теперь можно рассчитать вашу номинальную и реальную доходность, а также сравнить ее с индексами. (если ваш портфель сформирован позже 01 января 2015 года)

В данном калькуляторе вы посчитаете свою номинальную и реальную доходность и сравните динамику и доходность вашего портфеля с индексами MCFTRR (индекс Мосбиржи с дивидендами нетто) и S&P500TR (индекс S&P500 с дивидендами брутто). При этом сравнение с индексами будет проходить по принципу «как если бы вы вместо бумаг в своем портфеле покупали ETF на данные индексы, а не то, что вы покупали на самом деле». Такое сравнение очень важно, особенно если в вашем портфеле идут регулярные взносы или снятия.

Пример: в некотором году некий индекс начал год на отметке 3000 и закончил год на отметке 3000, при этом внутри года было сильное падение индекса с последующим восстановлением до 3000. Итого, годовая доходность индекса составила 0%. А вы, в момент падения купили какую-то акцию, которая к концу года выросла вместе с рынком, и из-за этой покупки у вас может получиться положительная доходность. Вы как будто бы обогнали рынок. Но это не так, возможно, если бы вы в момент падения купили не акцию, а ETF на индекс, то ваша положительная доходность увеличилась бы. Из этого следует, что правильнее сравнивать себя с рынком, воспроизведя в ретроспективе покупку индекса. Тогда вы получите «свой» рост конкретного индекса.

Для того, чтобы воспользоваться калькулятором у вас должен быть:

— список ваших взносов и изъятий в портфель.

— оценочные стоимости вашего портфеля на разные даты (например, я фиксирую стоимость своего совокупного портфеля на каждый конец месяца). Или, хотя бы текущую стоимость портфеля. Без промежуточных стоимостей вы лишитесь графиков в сравнении за всю историю вашего портфеля, но все равно посчитаете текущую, реальную и номинальную доходности.

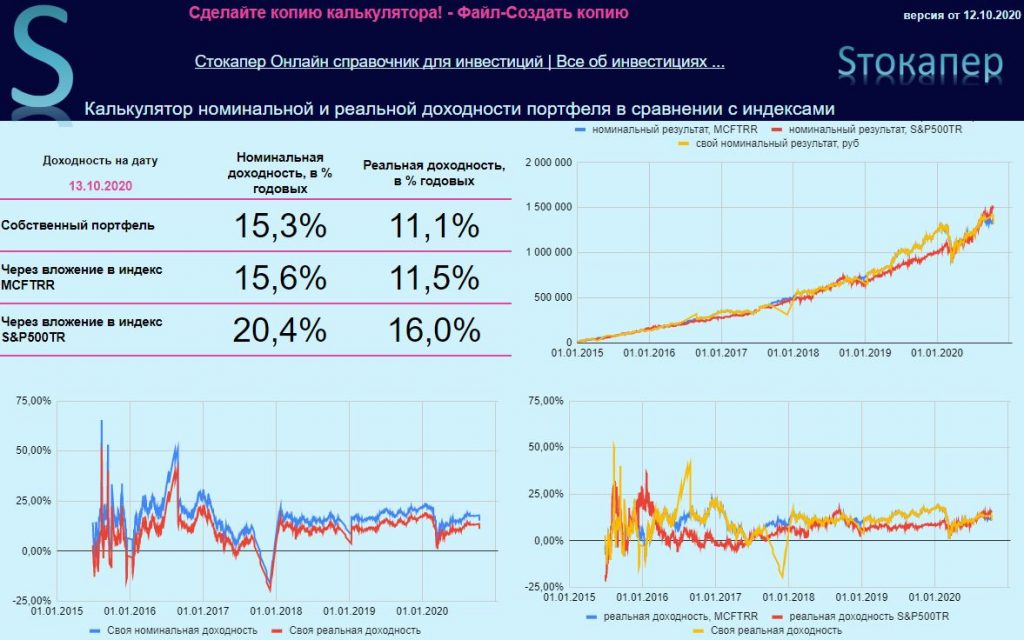

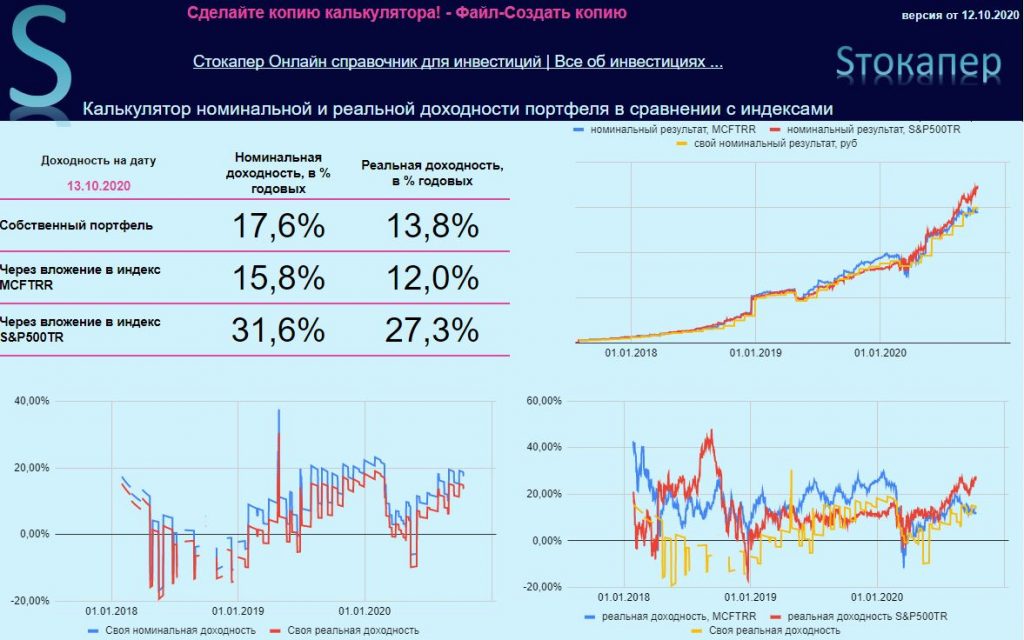

Вот так будет выглядеть результат ваших расчетов. (это абстрактный пример из генератора случайных чисел)

В данном результате вы увидите:

— Номинальные результаты в рублях всех трех портфелей

— Сравнение номинальной и реальной доходности вашего текущего портфеля

— Сравнение реальных доходностей всех трех портфелей

Interactive Brokers запустил реферальную программу для новых участников. Если вы планировали открыть счет в IB, то Вам будет интересно.

Что получите Вы: На каждые 100 долларов пополнения счета в течение года, Вы будете получать акции компании Interactive Brokers в размере 1$. Другими словами — это кэшбэк в 1%.

Что получу я: 200$, через год после того как Вы пополните счет не менее чем на 10 тысяч $ и не будете уменьшать размер счета ниже 10 тысяч $

Подробные условия акции можете прочитать тут.

Моя реферальная ссылка для Вас тут.

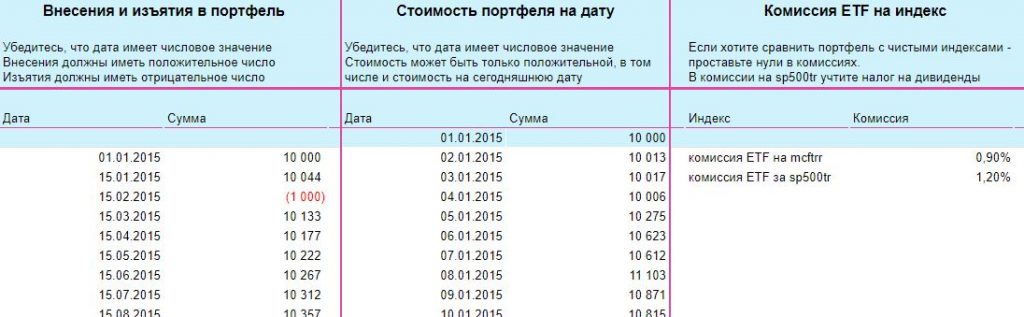

— Внесения и изъятия в портфель. Эти данные обязательные! Без них невозможно посчитать ваши доходности. Необходимо внести ваши внесения и изъятия, с датами и суммами, так как это сделано на примере. Обязательно – даты должны идти в хронологическом порядке от дальней к ближней. Если вы будете копировать данные с ECXEL, то убедитесь, что копируете именно в формате даты и числа (экселевские пробелы внутри чисел «1 000 000» корректно не копируются в google таблицы), потому лучше, сначала скопировать данные в отдельную книгу google таблиц, убедиться в верности формата, уже оттуда копировать в шаблон (желательно через специальную вставку). Внесения заносятся в виде положительного числа, изъятия – в виде отрицательного.

— Стоимость портфеля на дату. Эти данные не обязательные (если у вас их нет), но без них вы не получите правильный визуальный ряд. Если есть хоть какие-то оценки (дневные, месячные или годовые) то вносите, учитывая правила внесения из предыдущего пункта, если данных нет, то внесите одной строкой оценку портфеля на сегодня, с сегодняшней датой. ВАЖНО! Данные нужно вносить только с шестой строки, в пятую строку автоматически скопируются данные по первоначальному взносу, он и будет являться первой оценкой вашего портфеля. Данные по оценке портфеля могут иметь только положительное число.

— Комиссии ETF на индексы. В случае если вы хотите сравнить свой портфель с чистым индексом, то нужно поставить нулевые комиссии. Если вы хотите сравнить свой портфель с вложениями в конкретные индексы, то нужно поставить комиссию конкретных ETF, в моем примере я на Мосбиржу беру FXRL (именно поэтому индекс нетто, а не брутто) и FXUS. Но на FXUS ставлю комиссию 1,2%, чтобы учесть налог на дивиденды, которые платит провайдер ETF (2%*15%=0,3%).

4. Далее переходим во вкладку «Расчет» и ждем от 1 до 10 минут, в зависимости от производительности вашего оборудования (шкала загрузки в правом верхнем углу), когда все загрузится, вы увидите свои данные.

5. Периодически заходите на сайт и обновляйте калькулятор. В нем будут происходить изменения, а также добавляться обновленные данные по инфляции и котировкам индексов.

Основные страновые индексы давно стали мерилом доходности фондового рынка той...

Читать дальше.....Sequence of Return Risk (далее SRR) – можно перевести как...

Читать дальше.....во второй части мы разберем альтернативные правила. Эти правила придумывали...

Читать дальше.....Если у человека конечной целью инвестирования является финансовая независимость и...

Читать дальше.....