Самыми популярными индексами, максимально охватывающими капитализацию планеты, являются MSCI ACWI...

Читать дальше....В пяти статьях о Правиле 4%, мы разобрались с тем, какую долю капитала можно тратить, чтобы капитал прожил дольше владельца, а значит опосредованно посчитали величину необходимого капитала.

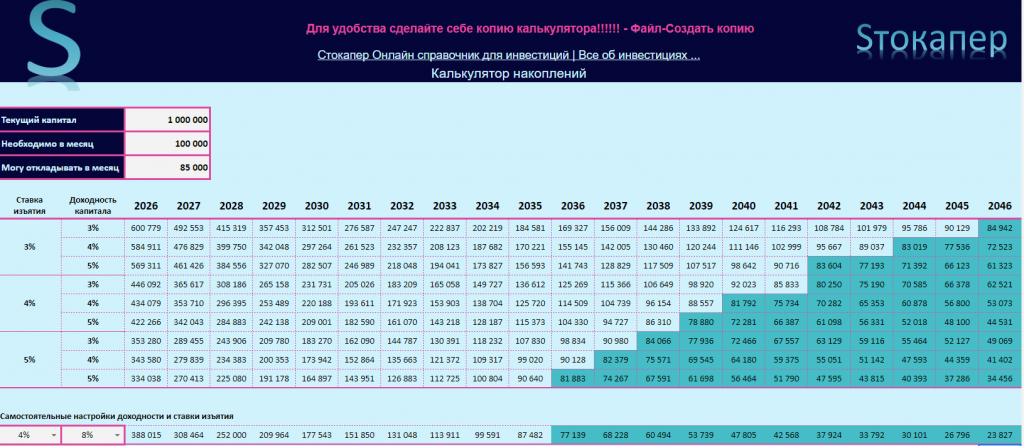

А как долго его копить? На что рассчитывать? Как посчитать? (Калькулятор будет ниже)

Основные параметры, влияющие на скорость и возможность накопления капитала:

С конечной целью всё просто (если разобрались в Правиле 4%), свои планируемые ежегодные траты делите на %SWR, который для себя определили.

С текущей стоимостью еще проще – это, то что сейчас есть

Деньги, которые необходимо периодически вносить, будут являться основной расчетной величиной, так как это единственный фактор, на который мы можем влиять самостоятельно.

В данном пункте как раз и возникает много заблуждений и лишних надежд. Чаще всего это происходит по двум причинам:

— оценивают номинальное изменение активов, а не реальное. (В статье все обсуждается только в реальных доходностях)

— оценивают будущий рост, на основе текущих значений, не беря во внимание более широкий диапазон времени.

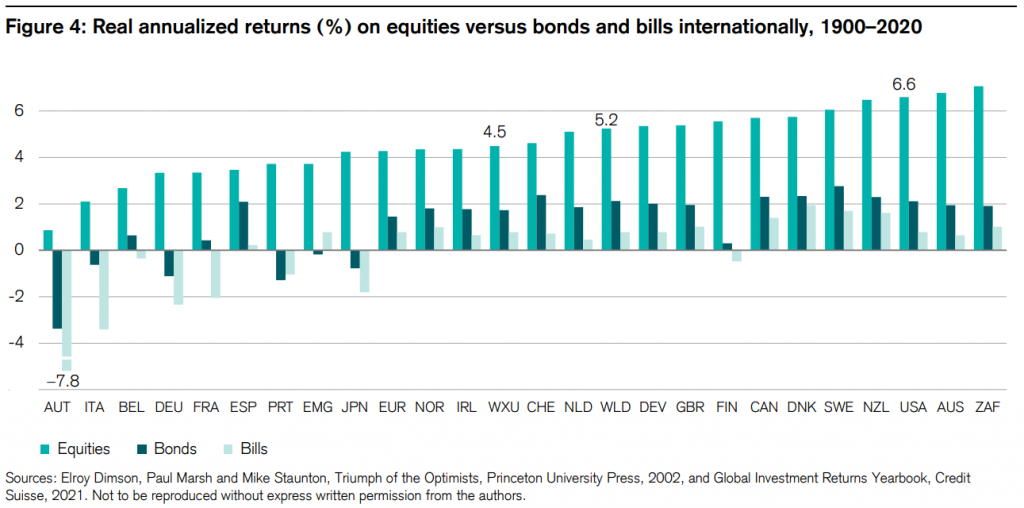

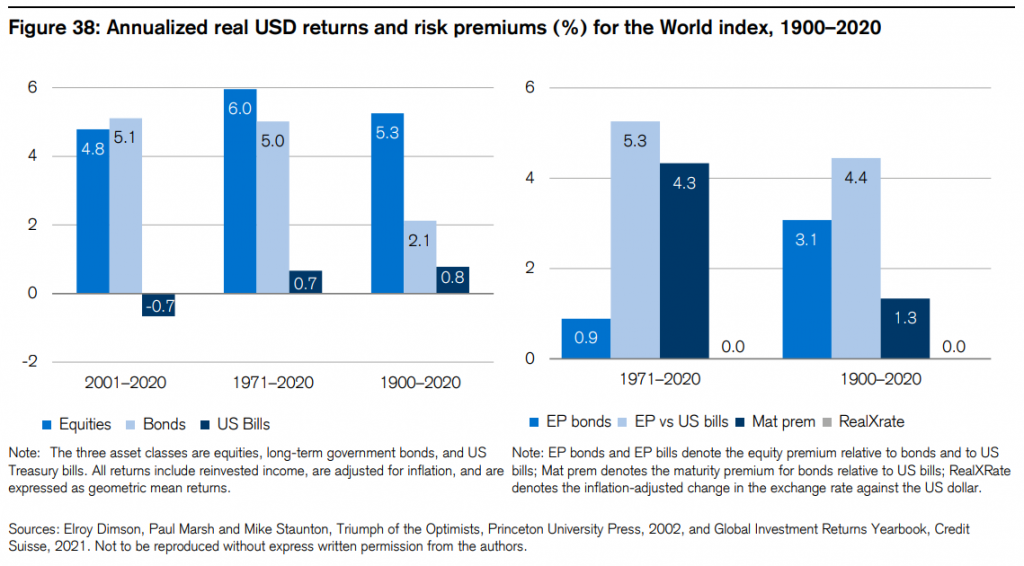

За основу оценки реального роста стоимости возьмем исследования Credit Suisse и данные из книги Triumph of the Optimists. Данные исследования считают реальную доходность акций и облигаций в диапазоне дат от 1900 до текущего года.

Этой диаграммы достаточно, чтобы сделать выводы. Акции всего мира в среднем за 120 лет дали 5,2% реальной доходности, отдельно США – 6,6%, мир за вычетом США – 4,5%

Можем сделать базовый вывод, о том, что в акциях стоит рассчитывать на 5% реальной доходности, а в облигациях на 2%.

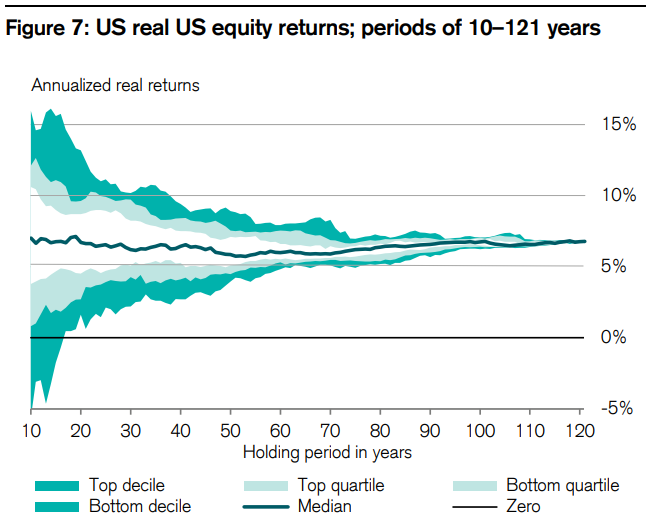

Рассчитывать можно, но повлиять на данный момент мы не можем, возможно ближайшие 20-30 лет доходность будет выше 5%, а возможно и нет.Данная диаграмма иллюстрирует наши вероятности

На диаграмме все варианты временных окон от 10 до 120 лет.

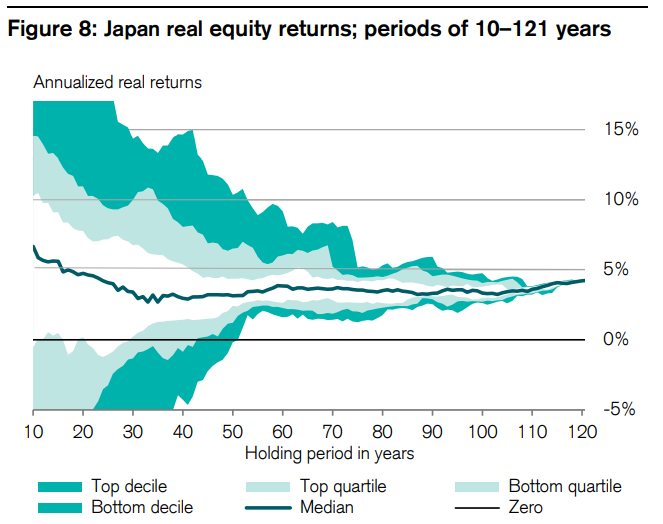

США имеют одну из самых позитивных картин на фондовом рынке, для полярности можно взглянуть на Японию. Как вам 50-летние периоды с отрицательной реальной доходностью? Это целых два поколения отрицательной доходности, где-то в Японии были отцы и дети, которые на протяжении жизни так и не дождались позитивных результатов от своих вложений в акции.

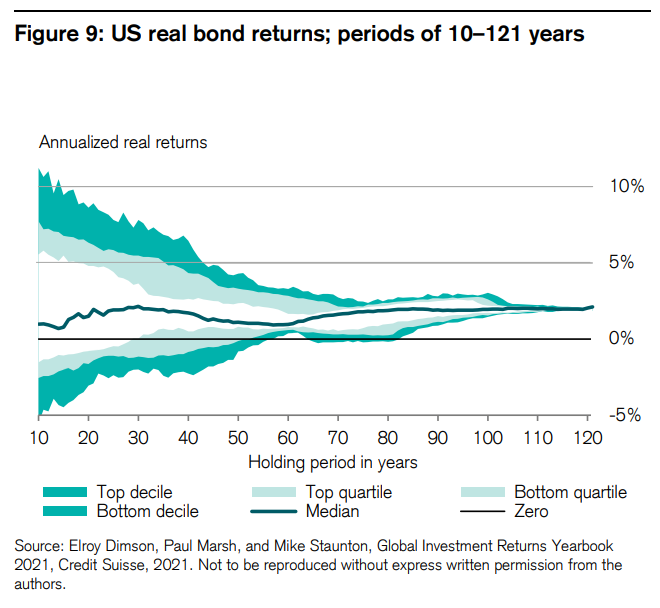

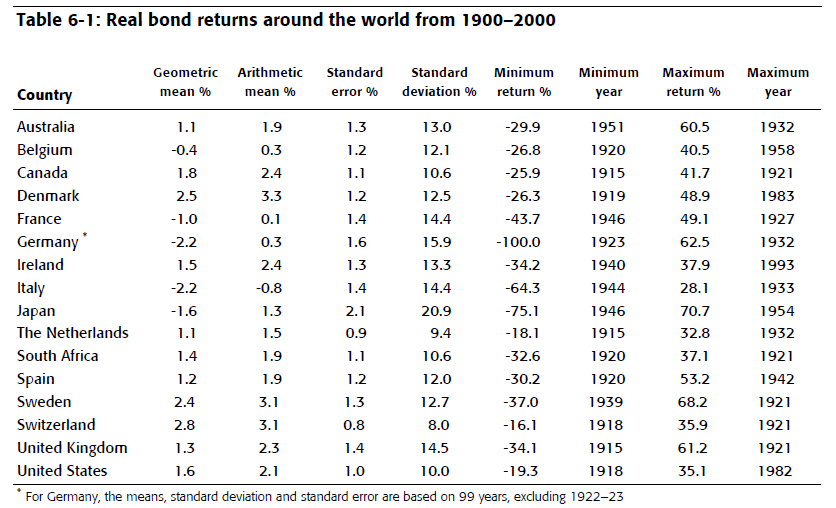

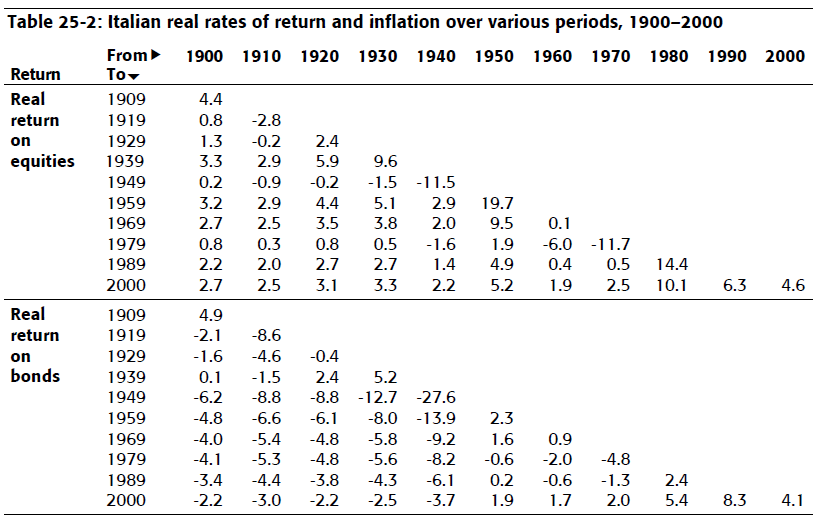

Не все инвестируют только в акции. Давайте взглянем на облигации

Более полувека минусовой реальной доходности? Легко! Особенно сейчас, когда ставки скорее пойдут вверх, чем вниз.

Можно предположить, что средние данные за 120 лет плохи, например, из-за двух мировых войн в начале 20 века. В этом есть доля правды. На диаграмме ниже мы видим, доходности акций и облигаций, а также портфеля 70/30 по поколениям.

Исходя из этих данных, мы не можем сделать вывод, о том, что доходности имеют повышательную тенденцию. Наоборот, результаты «поколения Z» катастрофичны, но это объясняется двумя сильными кризисами внутри данной выборки.

Чтобы убрать эффект «поколения Z», можно посмотреть в таком разрезе

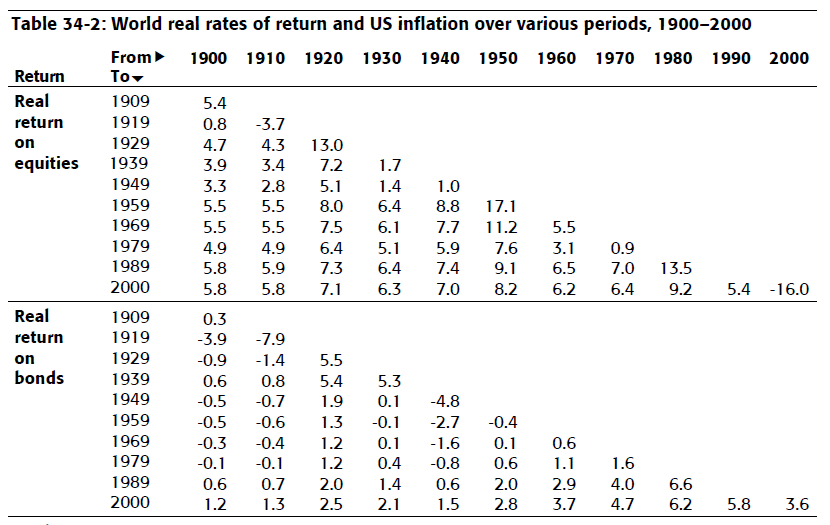

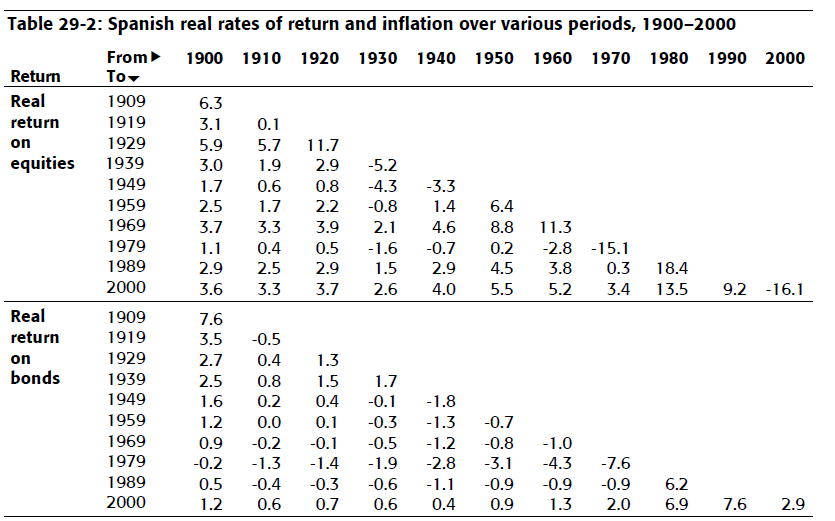

Также можно посмотреть на разные десятилетние окна из книги Triumph of the Optimists. В послевоенные годы, доходность действительно была лучше.

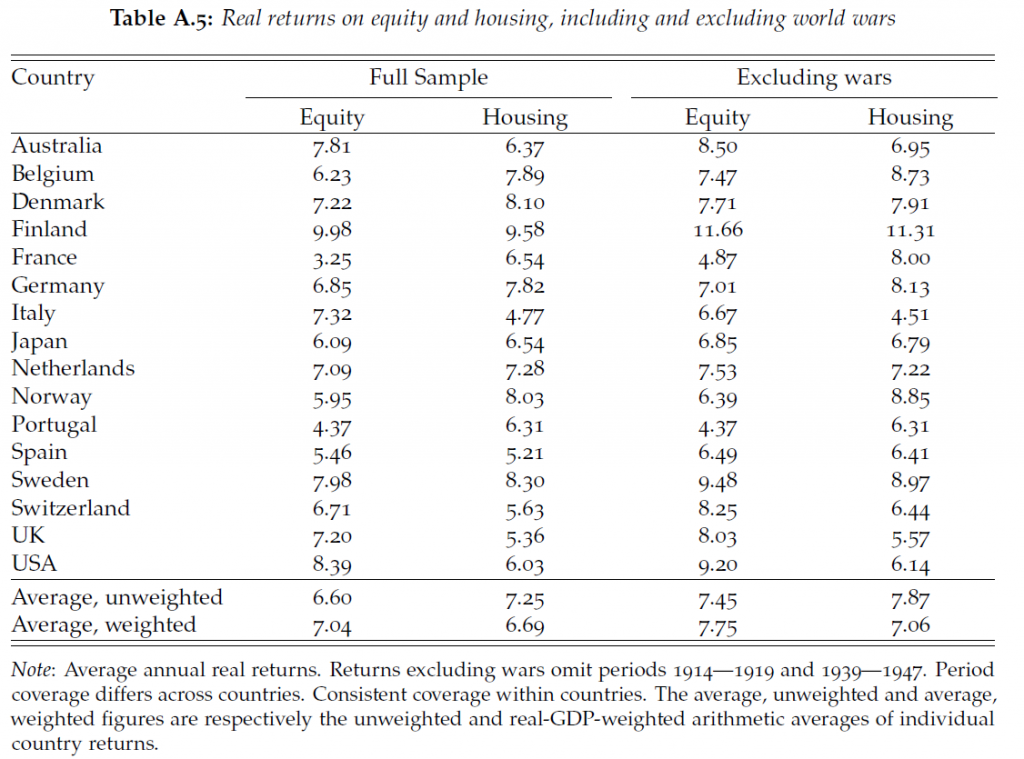

Небольшой позитив может добавить исследование Federal Reserve Bank of San Francisco.

Ниже в таблице доходности акций за все время и за тоже время, но с исключением мировых войн. Исключение войн добавляет 0,7-0,8% годовой реальной доходности. Данные не совпадают с данными Credit Suisse потому что тут доходность арифметическая, и временное окно другое. Если очень хочется представить свою будущую доходность выше средней, то можете добавить к ней 0,7%, если конечно не ждете третьей мировой войны.

Важно обозначить вопрос доходности облигаций. Выше мы видели, что долгосрочная доходность облигаций 2%, но это с полным циклом снижения ставок по всему миру за последние годы. Хорошо, что книга Triumph of the Optimists написана давно, в ней мы находим данные по доходности облигаций без этого цикла.

Как видим, в среднем на 2% рассчитывать не приходится. 1,2-1,5% в зависимости от того как взвесить по странам данные доходности.

Еще одно популярное мнение. Можно ориентироваться не на акции всего мира, а на отдельные успешные страны, типа США или Австралии.

В целом идея не нова, нужно покупать всё, что будет выгодно. Вопрос в том, как это сделать без хрустального шара. Пример Италии и Испании показателен. Мало кому понравятся 3,6% реальной доходности акций Испании или 2,7% Италии. А облигации Италии вообще дали минус 2,2% реальной доходности

Можно убеждать себя в том, что можно найти более успешные страны или даже акции и инвестировать в них, но задайте себе вопрос – за счет чего вы это можете сделать лучше остальных? Остальные – это все люди на планете. Абсолютно никто не знает, кто будет лидером по доходности в ближайшие 10-30 лет.

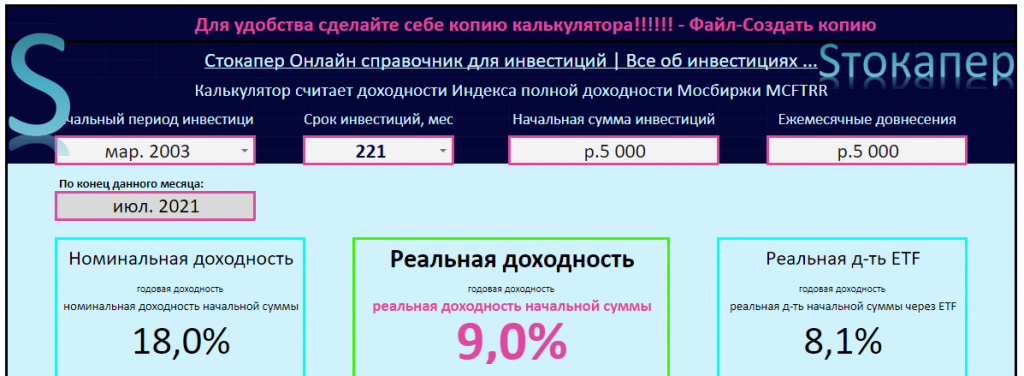

Еще пример, российский рынок с 2003 года дает 9% реальной доходности! Почти вдвое выше мировой. Вы готовы сделать ставку на то, что это продлится еще 20 лет?

Реальную доходность российского рынка в разных временных окнах вы можете посмотреть в данной статье (там же найдете калькулятор)

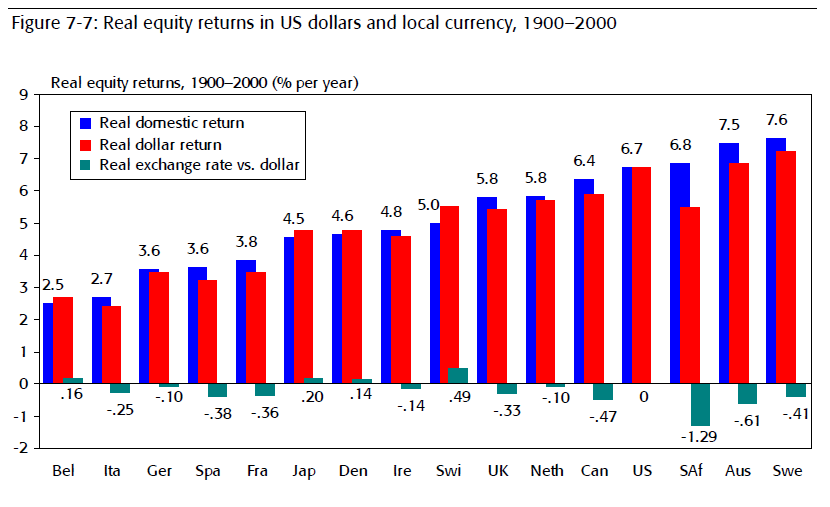

Доходности всех стран выше были приведены в их валюте. То есть брались местные рынки акций/облигаций и из их номинальной доходности вычиталась инфляция той же страны. Исключение составляет только расчет доходности мировых акций.

И тут возникает идея, что на разнице курсе валют можно заработать дополнительные проценты доходности (в России принято любить доллар). Гипотетически это возможно на коротких промежутках времени, но мы опять упираемся в отсутствие хрустального шара, нет понимания какая валюта окрепнет, а какая ослабнет. На длинных промежутках времени обменный курс почти не играет никакой роли, инфляция усредняется, и реальная доходность активов в любой валюте выглядит примерно одинаково. Ниже диаграмма из Triumph of the Optimists, которая показывает реальную доходность акций разных стран в долларах и местной валюте за сто лет. Отличия минимальны.

Можно для своих расчетов выбирать любой диапазон реальных доходностей, возможно нам повезет и следующие 30 лет будет доходность более 10%. Но разумно ли делать ставку на это? Что если прогноз не сбудется, а Ваша стратегия была основана на этом прогнозе. На мой взгляд разумно остановится на 5% реальной доходности в акциях и 1-1,5% в облигациях.

Но! Есть еще один неприятный момент, все расчеты проводились без учета издержек и налогов. Потому можно смело отнимать еще один процент и рассчитывать на 4% от портфеля из акций (если в портфеле есть облигации, будьте готовы еще снижать реальную доходность).

Итак, мы имеем все компоненты для того, чтобы посчитать примерный срок для накопления капитала. Для этого я сделал небольшой калькулятор (все данные в реальном выражении, за минусом инфляции)

И дальше мы видим, какую сумму в месяц нужно откладывать, чтобы достичь необходимого пассивного дохода. Все суммы разбил по ставкам доходности:

Дальше вы выбираете нужный Вам год, например, 2040. Итак, чтобы достичь финансовой независимости (получить запрошенный пассивный доход в месяц) к 2040 году, в месяц необходимо откладывать от 124617 р. до 56464 р. Диапазон зависит от того, какую ставку изъятия Вы выбрали и на какую доходность при накоплении капитала вы рассчитываете. Если Вы человек осторожный, то выберете 3% в обоих случаях, и откладывая 124617 рублей в месяц, Вы «гарантированно» к 2040 году получите капитал, который будет вам давать 100 тысяч в месяц (в текущих ценах) до конца вашей жизни. Если вы готовы принять на себя риски недостижения результата, то можете выбрать в обоих случаях 5% и тогда Вы возможно достигните своего результата к 2040, откладывая всего 56464 рубля. Кстати, в исходных данных мы указали, что можем откладывать 85 тысяч в месяц и у нас зеленым закрасились все варианты, на которые мы можем рассчитывать.

Если ориентироваться на «зеленые» варианты, то при наших запросах, мы можем «гарантированно» достичь цели в 2046 году, откладывая по 85 тысяч, либо в 2036, но с кучей рисков.

Ниже добавил, строку тем, кому не понравились мои варианты выбора из 3-5%. В примере указано, что планируем ставку изъятия 4%, при этом надеемся на реальный рост активов в 8% и при заданных параметрах приходим к цели в 2036 году.

В калькуляторе можно также указывать отрицательный текущий капитал (вдруг он сейчас такой), все посчитается правильно.

Самыми популярными индексами, максимально охватывающими капитализацию планеты, являются MSCI ACWI...

Читать дальше....Часто встречаются споры о том как правильно вложить средства в...

Читать дальше....Что делает в конце года инвестор? Правильно, подсчитывает результаты года....

Читать дальше....Sequence of Return Risk (далее SRR) – можно перевести как...

Читать дальше....